| Repercusiones en Medios de Prensa |

|---|

CLIPPING MEDIOS ELECTRÓNICOS, A24.com, 30-03-2023 | AmpliarQué dijo el presidente de la CNV sobre el proyecto de ley de lavado que regula a intermediarios de criptoactivos |

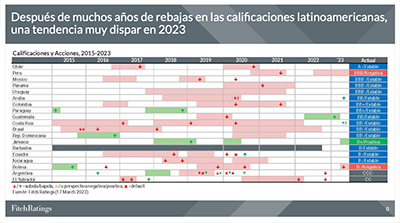

CLIPPING MEDIOS ELECTRÓNICOS, Clarín.com, 28-03-2023 | AmpliarPor qué para Fitch el canje de deuda pública que impulsa Massa implica un default |

CLIPPING CABLES DE AGENCIA, NA (Noticias Argentinas), 28-03-2023 | AmpliarLa CNV participa en proyectos de ley sobre la regulación de criptoactivos |

CLIPPING MEDIOS ELECTRÓNICOS, Ámbito.com, 28-03-2023 | AmpliarGobierno insiste en poner bajo la lupa a las operaciones con criptomonedas |

CLIPPING MEDIOS ELECTRÓNICOS, iPro UP, 29-03-2023 | Ampliar"El país tiene un diagnóstico dramático", advierte el presidente de la CNV |

CLIPPING MEDIOS ELECTRÓNICOS, Infobae, 29-03-2023 | AmpliarDuro diagnóstico del presidente de la Comisión de Valores: “Van a ser pocas las herramientas que va a tener un próximo Gobierno” |

CLIPPING MEDIOS ELECTRÓNICOS, Ámbito.com, 28-03-2023 | AmpliarDeuda: con un amplio menú de títulos, Economía busca cerrar el fondeo de marzo |

CLIPPING MEDIOS ELECTRÓNICOS, Agencia Nuevas Palabras, 28-03-2023 | AmpliarPara Fitch el canje de deuda intraestado es un default |

CLIPPING MEDIOS ELECTRÓNICOS, Dólar Hoy.com, 28-03-2023 | AmpliarLa CNV apunta a regular el mercado crypto |

CLIPPING MEDIOS ELECTRÓNICOS, Argentina.gob.ar, 28-03-2023 | AmpliarNegri en el simposio del IAEF: “La CNV participa en proyectos de ley sobre la regulación de criptoactivos” |

CLIPPING MEDIOS ELECTRÓNICOS, Clarín.com, 28-03-2023 | AmpliarPara el titular de la Comisión de Valores, el momento actual es "dramático" y hay un "doble comando de la economía" |

| 08:15 a 8:50 | Acreditaciones – Coffee de bienvenida – NETWORKING | ||

|---|---|---|---|

| 08:50 a 9:30 | Ceremonia de Apertura- Mercados Locales e Internacionales-Regulación- Tendencias- Novedades-Riesgos Sistémicos-Conflictos de Interés-Defensa del Inversor Regulación y Tendencias | ||

|

Douglas Elespe - Presidente - FIX (af. Fitch Ratings) |

||

|

Marcelo Fell - Gerente de Finanzas de Transener S.A. - Past President de IAEF |

||

|

Sebastián Negri - Presidente - Comisión Nacional de Valores |

||

| 09:30 a 9:55 | MERCADO DE CAPITALES: DESAFÍOS LOCALES E INTERNACIONALES – EFICIENCIA - CRISIS-COBERTURA. CRIPTOACTIVOS Y REGULADORES – TOKENIZACIÓN – LO QUE SE VIENE | ||

|

Diego Fernández - Director Ejecutivo - A3 Mercados |

||

|

Moderación: Jorge Saumell - Director - Binaria Seguros de Vida y Retiro |

||

| 09:55 a 10:20 | Inversiones e Impuestos- Aliento a Inversión - Acuerdos Internacionales - Evolución- Convenio EE. UU. – Tendencias - Arbitraje Regulatorio | ||

|

Guillermo Perez - Presidente y CEO - Grupo GNP |

||

|

Moderación: Diego Cazorla - Past President del IAEF - Director Ejecutivo at Infotema |

||

| 10:20 a 10:50 | Riesgos Soberanos Regionales y Local- Tendencias- Condicionantes- Canjes estresados - Panorama Global y efectos en la Región - Casos exitosos de evolución positiva. | ||

|

Todd Martínez - Director Senior. Analista de Calificación Soberana - Fitch Ratings Inc. |

||

|

Moderación: Marcelo Fell - Gerente de Finanzas de Transener S.A. - Past President de IAEF |

||

| 10:50 a 11:20 | Coffee Break & Networking | ||

| 11:20 a 12:00 | Finanzas Responsables - La Oportunidad- Sostenibilidad y Acceso a Financiación - Problemas y Cambios Regulatorios - Riesgos y Beneficios - Buenas Prácticas | ||

|

Gustavo Avila - Senior Director, Sustainable Finance (ESG) & Corporate Finance FIX SCR (affiliate of Fitch Ratings) - |

||

|

Daniela Luz Clara - Gerenta del área de Sustentabilidad - SMS |

||

|

Moderación: Sigrid Tolaba - CEO - Delta Asset Management |

||

| 12:00 a 12:20 | Opinión Sobre Inversiones 2023 y 2024 - Locales y Globales-Riesgos-Value at Risk | ||

|

Federico Tomasevich - Presidente - PUENTE Holding UK |

||

|

Moderación: Douglas Elespe - Presidente - FIX (af. Fitch Ratings) |

||

| 12:20 a 12:40 | |||

|

José Siaba Serrate - Consultor Financiero - Periodista Económico |

||

|

Moderación: Douglas Elespe - Presidente - FIX (af. Fitch Ratings) |

||

| 12:40 a 13:00 | Inversión y Financiación -Ideas – Alternativas – Escenarios | ||

|

Matías Cremaschi - Chief Investment Officer - Delta Asset Management S.A. |

||

|

Moderación: Diego Pace, CIIA - Miembro del Cté Cert. Fin. Intls, CIIA, Head Family Office - |

||

| 13:00 a 13:30 | Conclusiones: Recomendaciones- Cierre - Escenarios- Riesgos y Oportunidades Para Ahorristas e Inversores Seguridad jurídica como requisito para la inversión y mercados de capitales sustentables | ||

|

Douglas Elespe - Presidente - FIX (af. Fitch Ratings) |

||

|

Marcelo Fell - Gerente de Finanzas de Transener S.A. - Past President de IAEF |

||

|

Ricardo Gil Lavedra - Presidente - Colegio Público de Abogados |

||